確定申告前に準備すべき!個人事業主の節税なら小規模企業共済!

こんにちは、naoblogのだっちです。

今回のテーマは、『 確定申告前に準備すべき!個人事業主の節税なら小規模企業共済!※必見』を書きましたので、

これから決算月・確定申告月間近の副業・個人事業者さんは是非参考にしてください。

まずぼくの紹介をすると

当時金融業界で5年超営業を経験し、300以上の法人個人事業者様と関らせて頂きました。

会社の営業プレイングでは準優勝の成績をおさめたこともあります。

TECH::CAMPを卒業し、現在は経理の仕事+HP作成等のWeb案件獲得にも努めている現況です。

以上

営業時代はたくさんの企業様と接することができました。

提出された決算書や確定申告書を拝見した際、利益や所得を充分に出されている順調な企業様がいらっしゃいます。

例えば、売上2,500万円で所得800万円などは中々順調ですね。知識スキル経験あっての賜物です。

しかし税金の支払い額を確認したところ、およそ200万円超でした。

『え、そんなに税金ってかかるんですか…?』

800万円の所得に対して、200万円の税金。こんなことがあってもいいのでしょうか。。。

はい、そうならないために是非国が推奨している小規模企業共済とはなにか?を説明していきます。

今回の項目発表

①小規模企業共済の概要説明

②メリットは?

③デメリットは?

④もう少し深掘り(手続き書類含む)

まず小規模企業共済に関して簡単に説明します。

概要(小規模企業共済)

・小規模企業共済とは、個人事業主の『退職金制度』という理解で大丈夫です。

・この制度は現在で50年超の歴史があります。

・国の機関(独立行政法人中小企業基盤整備機構)が運営しているので安心。

・毎月積立していくことで、将来のために貯金(これを退職金)しておこう!

・積立てた金額を節税の対象に当てることができます!

・会社役員や個人個人事業主・共同経営者が加入できます。

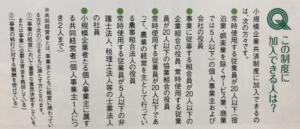

〜加入資格者〜

・常時使用する従業員が20人以下(※下記参照)

次にメリットへ移りましょう!

小規模事業資金(メリットとは?)

①毎月の掛け金(千円〜最大7万円まで:500円単位)を全額控除 →7×12で最大84万円の控除!

※加入後に増額・減額可能(別途金融機関窓口等で書類申請要)

払込方法 → 「月払い」 「半年払い」 「年払い」 「前納」

②翌年度分までなら、合わせて控除が可能!(つまり最大84×2年分=168万円まで控除可能)

③積み立てた金額は、最終的に退職金として一括または分割で受け取ることが可能です。

④納付した掛け金の合計の範囲内で事業資金の貸付を受けることができる。

小規模事業資金(デメリットとは?)

①毎月の積立月数が12ヶ月未満であれば、掛け捨てとなってしまう

②240ヶ月(20年)未満の中途利用であれば、積立合計金額を下回ってしまう。

③受取(退職金等)時には、税金がかかる。

④常に毎月千円は最低積立しなければならない(掛け金の額変更は可能ですが、一時ストップなどは元本割れのリスクあり)

※つまり景気不調だとしても、毎月7万円が苦しければ、金額を千円にしてでも積み立てておいた方が良いということ。

もう少し深掘り(手続き書類含む)

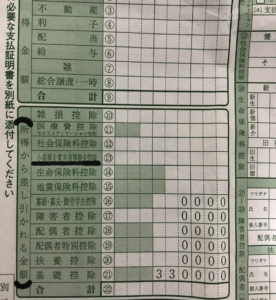

■所得税の確定申告書B様式の例)

確定申告書記載箇所

■将来受け取る共済金等は?

退職所得扱い(一括受取タイプ) or 公的年金等雑所得扱い(分割受取タイプ)

※会社の役員でも、65歳以上で退任した場合でも同じ扱いで受け取ることが可能!

■共同経営の例

夫婦で居酒屋の経営している方も対象

■課税される所得金額とは?

その年分の総所得金額 − 基礎控除 − 扶養控除 − 社会保険料控除等 = 所得(課税対象所得)

※節税額の計算は、『中小機構HP』内にある「加入シュミレーション」で算出することができます。

■申込するには?

商工会、商工会議所、金融機関窓口にて受付可能です。

■貸付について

貸付は事業者の状況によっていくつか種類がありますが、金利は0.9%〜1.5%程度。

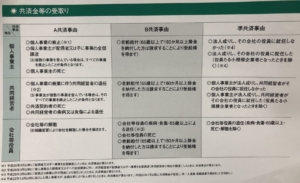

■共済金の受け取り事由について

超重要

その他の節税対策

青色申告控除・中小企業倒産防止共済・IDECO(個人型の確定拠出年金)・ふるさと納税・保険(生命保険・介護保険・個人年金保険)

事業を営んでいる方は、税金のことをいちいち深く考える時間はありませんよね。

税金にたいして“さわりの知識“だけでもあれば、担当税理士に問い合わせることで問題解決に繋がります!

このような制度が存在していると把握することが大事です。

あとは担当税理士に聞けばOKです!