個人事業から法人化するメリット+タイミング【税金対策と信用度をUPしよう】

こんにちは、naoblogのだっちです。

今回はこういった疑問に答えます。

本記事の内容

- 法人成りする基準

- 法人成りするメリット

- 必要な手続きとかかる費用

当時金融業界で5年超営業を経験し、300以上の法人個人事業者様と関らせて頂きました。

会社の営業プレイングでは準優勝の成績をおさめたこともあります。

今回は営業時代に寄せられた"事業者が法人にすべきか?個人事業主のままでいるべきか?"について

所得が多いとその分税金の支払いが多くなるので、一度悩まれる分岐点かもしれませんね。

今回は個人事業から法人化するメリット+タイミング【税金対策と信用度をUPしよう】

についてかきました。

法人成りする際の基準

結論からいうと、所得が800万円以上あれば法人税率よりも個人税率が高くなる可能性が高いです。

近年、法人にかかる法人税は優遇されていて、個人にかかる所得税は増税傾向にあります。

一般的には企業のランニングコスト等を考慮すると所得1,000万円以上であれば法人の方が有利ですね。

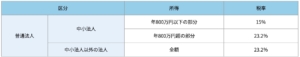

✔️法人税率は原則23.2%

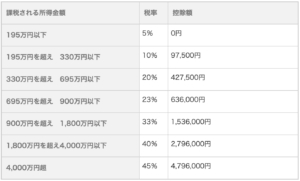

✔️個人に対する所得税は、下記のように5%から45%まで7段階に分かれています。

※今後の所得金額を予想して、税金がどのくらいになるのか確認してみましょう!

法人成りするメリット

法人成りするメリットとは?

個人事業でも売上1,000万円以上になると、消費税が加算されます。

しかし、法人成りするタイミングで原則設立から2年経過まで消費税は課されないため、余分な支出が減らせます。

2つ目のメリットは?

これは社会的信頼価値が高くなることです。

個人事業主と法人で比べると、法人の方が圧倒的に取引先や金融機関から見る印象良くなります。

3つ目もメリットは?

自分の給与に対して給与所得控除を利用することができる。

今まで個人事業主の場合、所得金額に対して青色申告控除(最大65万円)を受けることができました。

今回は法人なので、所得ではなく、給与として会社から受け取ることになります。

会社としては経費として落とすことができますし、代表者個人からすると+aで給与にたいして控除を受けることができます。

加えて"法人成りする基準"で書いた所得に応じて税負担が変わるポイントは各事業者によって異なりますね。

大きなメリットはこのくらい。

ちなみにデメリットを簡単にかくと

従業員がいる場合に注意!

法人成りして、従業員の給与に対しても約15%もの社会保険料負担が法人に発生。

従業員の給与額にもよりますが、個人事業主のほうが全体的な負担が軽い場合が多々ある。。。

ここで法人成り辞退する人が多く占めています。

※個人事業主は従業員5人未満なら社会保険加入は任意!

※従来法人事業者に対しての社会保険加入はゆるかったみたいです。

なので法人にするメリットは大きかったのですが、現在社会保険加入は避けられないため負担増えることも考えて慎重に検討した方が。。。

必要な手続きとかかる費用

法人としての登録免許税・・・約15万円

定款の作成・・・登記手数料2,000円程度+収入印紙4万円(電子定款なら節約可能)

定款の証人に支払う手数料・・・5万円

約20万円〜25万円程で会社を設立することができます。

※合同会社なら費用負担は軽くなりますが、ここは株式会社として算定しています。

メリット・デメリットを書きましたが、

『じゃあ結局どっちがいいの?』という質問には

正直その人の状況によって違うです。所得金額だけでは決められません。

ただ社会保険料負担が嵩むからといって家族経営のような場合、

全員役員にすることで給与を分散、非常勤役員のような形(社内での権限や役員報酬額に制限あり)で

任意の社会保険に加入に変更できたりなど様々な方法があります。

事業承継を視野にいれた場合、

会社の資産を引き継くことや、会社の代表者名義を変更するだけで"ブランドを継続できるメリット"

など考えた場合、社会保険料という枠にとらわれず、法人化した方が長期的に価値が高いかもしれません。

“2020年版!確定申告前にチェックしませんか?税金支払額を抑える3つの方法"でも書いたように

✔️このような知識を取り入れた上で、担当税理士に相談してみましょう!

検索上位に乗っていた税理士だから、金額が安いからという理由で税理士を選定することはおすすめしません。

しっかり自分の会社と向き合って長期的な関係を築ける税理士を探すことをおすすめします。

✔️そういう意味で金融機関が選ぶ税理士は、おすすめできるポイントですね!